二万元的学费

复盘

之前分享过我卖过一个平值期权的Put,然后在快到期的时候做了一个roll over的操作,换成了9月到期的相同行权价的期权。在这之后我又陆续的卖了一些非常虚值(30%以上)的期权,这个时候我犯了一个初卖期权的人很容易犯的一个严重问题就是超卖。

当看到深度虚值的期权价格还不错的时候就很难控制住自己的贪婪,比如在美团290时看到220的 put 500一张;在好未来20的时候15的 put 100刀一张……不知不觉就把保证金的水位线买到了资产净值附近。这里犯了两个严重错误,第一是贪婪,第二是没有搞清楚保证金的计算方法。

接下来就碰到了中概股的波动,手中的小米连续下跌近2个星期。那个时候我也写过两篇文章来阐述我对中概股的看法,虽然短期出现了向下的急跌但是长期来看并不担心。

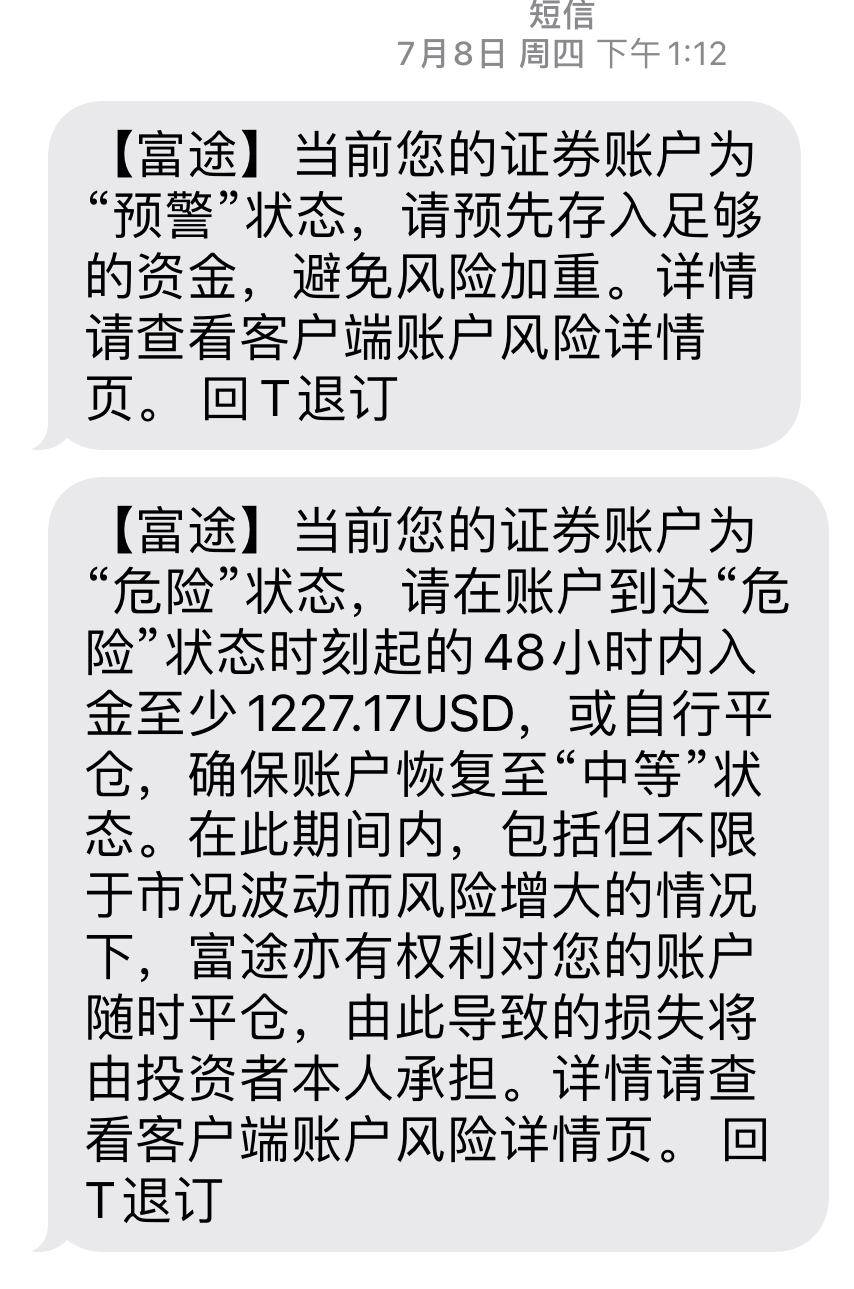

然而短期的下跌已经导致我的资产净值的缩水到了Margin Call以下,立即触发了危险报警。

这个时候有几种可能:

选择无视死扛,调集资金来补充保证金,然而这需要时间,也要承担继续走低带来的强平风险。

平掉一部分安全边际低的头寸来保证整体的安全。

前面说了,长期来看我不担心中概的走势的,然而短期波动真的也没有信心,为了保手中的虚值期权的安全我还是选择了主动平掉了6张29元的小米put,那个时候小米的正股已经接近了25元,这个操作耗费了2万元。当时的想法是接下来几天中概可能会继续跌或者在这个位置盘整,等保证金到位后再伺机卖出。然而事实再一次的证明不要试图去预测短期市场。

中概股第二天就迎来了反弹,小米更是有一波持续强劲的反弹。等到第二天第三天补充保证金到位了也失去了修正错误的机会。然而这能说明小米企稳甚至会继续反弹吗,其实也未必。

从效果上来说这两万就算是白花交了学费,如果选择死扛的话不会有任何问题。不过即使现在来看我认为当时的处置基本没有大的问题,在保证整体收益和安全的前提下做的妥协。

教训

投资就像开车,刚上路的时候谨小慎微,随着技术的熟练胆子也越来越大。当觉得自己成为了一个老司机时也是最容易发生事故的时候。就像最早接触期权只敢卖不到100的深度虚值,到平值,到后来的超卖。

关于杠杆的话题之前也写过,然而面对贪婪一切都抛诸脑后。

对于金融市场永远要有敬畏之心,操作带有杠杆的标的要保证在50%的水位以下。

风险控制

最近也常常思考如何平衡利益与风险,怎样可以做到风险可控的情况下尽可能的增厚收益。以理论上无上限的亏损可能来搏几千的几万的权力金是否值得。

目前的主要操作还是基于 covered call 和裸卖深度虚值的 put,逻辑还是基于对正股的价值判断来进行操作,对于黑天鹅事件并没有充分的准备,是适时平仓止损还是认可价格买入正股。

在继续学习了解复杂的期权组合的同时是时候仔细思考一下小概率事件出现时的补救措施了。

blog comments powered by Disqus