实盘复盘双低可转债策略

结果

从3月9日开始实操双低可转债策略,这一个月的时间陆陆续续的投入了37W左右试水,到昨天4月9号是第一个调仓日,由于是陆续投入的,所以买入的标的不止20只,大概有30多只,上周五调仓,顺便盘了一下收益,一个月的时间获利3.6%,1.5W左右的浮盈。

复盘

缘起

第一次听说这个策略是在去年12月的北京见面会前的三里屯聚会上,当时和胭脂王在一个桌吃饭。在饭桌上聊到投资,他提了一嘴可转债是个非常好的金融工具,上不封顶上有保底,向上有股性拉升,向下有债性保底。但是遗憾的是那是一场很随意的饭局,话题也并不集中,他并没有做更深入的讲解。

研究

可转债打新我是一直在佛系的玩的,但是对这个工具并没有过多的了解,此前我的现金管理工具主要是某大V的二级债基(80%债+20%股)组合,年回报率大概在6-8%。以前对可转债的认知也是停留在持有不如买二级债的水平上,这次亲耳从大佬的嘴里听说这是个好东西,当然不能当成耳边风,也做了一番研究,但是始终没搞懂胭脂王说的这个策略到底是什么。期间看了几个关于可转债的套利策略,也上集思录看了套利(溢价率为负)数据,感觉跟小散都没什么大的关系,是的,靠自己摸索就到了这个程度。

北京见面会后在胭脂王的公众号上看到了一篇文章《两位大佬在同一个转债的不同操作》再次燃起了我对可转债的兴趣,不过研究了一通依旧无果,直到在上个月看了小孟师傅和胭脂王的连线直播才搞清楚了这是个什么策略,又在网上以『双低可转债轮动』google了相关了资料,感觉靠谱决定立刻上手实操。

筛选

想实操这个策略就要筛选出来符合条件的标的,想做筛选首先要有数据。搜了一下,东方财富的实时行情完全可以满足我的需求,直接从东方财富来拉数据,开盘时间每10分钟同步一次,并按照转债价格+溢价率x100%算出得分后筛选出价格小于103的转债从低到高进行排序,取最小的前20只进行投资。低价格是为了保证债性,下有保底;低溢价率是为了保证股性,正股上涨的时候转债也会跟上涨幅。这里跟胭脂王有一点不同,他还采用了到期收益率这个指标(详情可以阅读文末附上的文章),我暂时没有采用,随后也会在实践中尝试调整参数。

做了一个小程序来跑结果,我自己是直接用SQL操作数据库跑结果,做个了简单的小界面:https://scys.kindlezs.com/kzz

券商

标的有了下一步是用什么券商进行投资。我手上有3个A股券商,比较了一下手续费还是差不少的,互联网渠道和窗口开户的账号还有很大的差距,经过比较最终选定了一家我常使用的券商,缺点就是在这个券商中有A股,港股通和场内基金的持仓,这就对我单独统计可转债的收益和计算造成了困难,不过面对这几乎可以忽略不计的手续费这点困难我忍了。

如果想了解这家券商,请『About』页面加我微信,发送可转债券商。

实盘

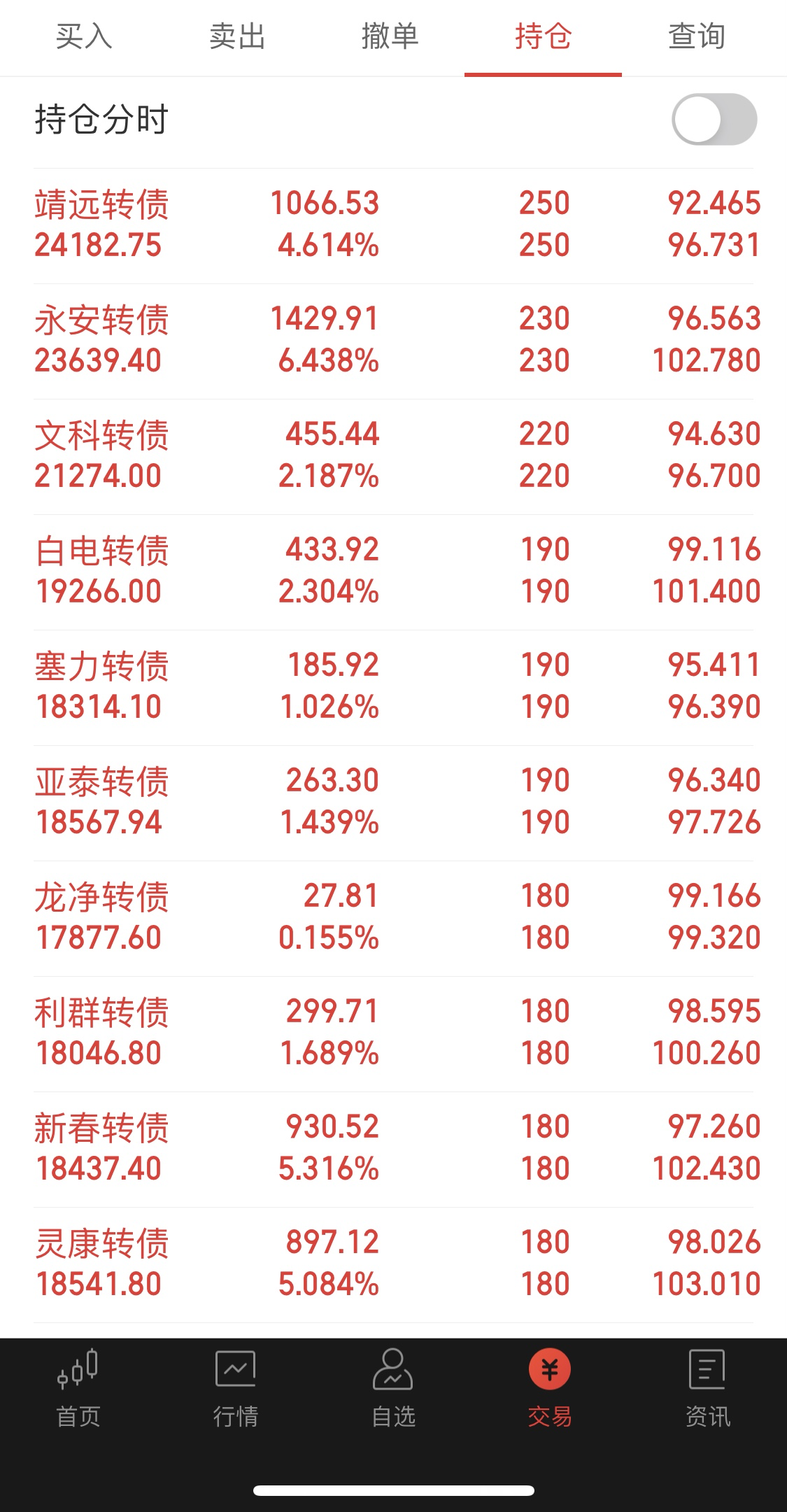

标的有券商都有了下面就是投资了,一个月的时间里陆陆续续的按照这个排序买入了30几只,投入了37万多,期间还碰到了3、4次正股涨停。 第一个月的实盘 下图是已清仓和还持有的转债实盘:

后续

下一步我的计划是把它作为主力的现金管理工具,它的高流动性(T+0交易,T+1提现)也比现在使用的二级债(T+1~3)要灵活得多。

当然可转债并不是无风险的标的,也不会常年有如此高的收益率(20个转债中可能碰到被爆炒甚至成妖的正股),它的波动风险要大于二级债,在去年3月的极端下跌行情中我使用的那个二级债组合的最大回撤也只有1.3%,并且很快就收回了跌幅。与之相比可转债则要承担更大的波动。

结论

双低可转债轮动,作为一种稳健的投资策略,非常适合上班族,或者不盯盘的投资者。不用关注短期的涨跌,一两周或者更长时间简单操作一次(轮动),就可以了。中长期来看,获得的收益可能会更高。

参考

blog comments powered by Disqus